Os bancários pertencentes à região da África subsaariana e China, que estiveram presentes na Cimeira Online da Huawei Indústria de Serviços Financeiros da África Subsaariana 2020 concordam que a digitalização do sector proporcionará resiliência contra os efeitos da actual pandemia Covid-19, bem como garantirá um crescimento sustentado na era pós Covid.

A Conferência pan-africana com o tema ‘’ Acelerar a transformação digital, promove novamente o crescimento dos negócios’’ contou com a participação de 1.200 bancários de múltiplos bancos, operadores de telecomunicações, fintech e empresas de prestação de serviços de TIC.

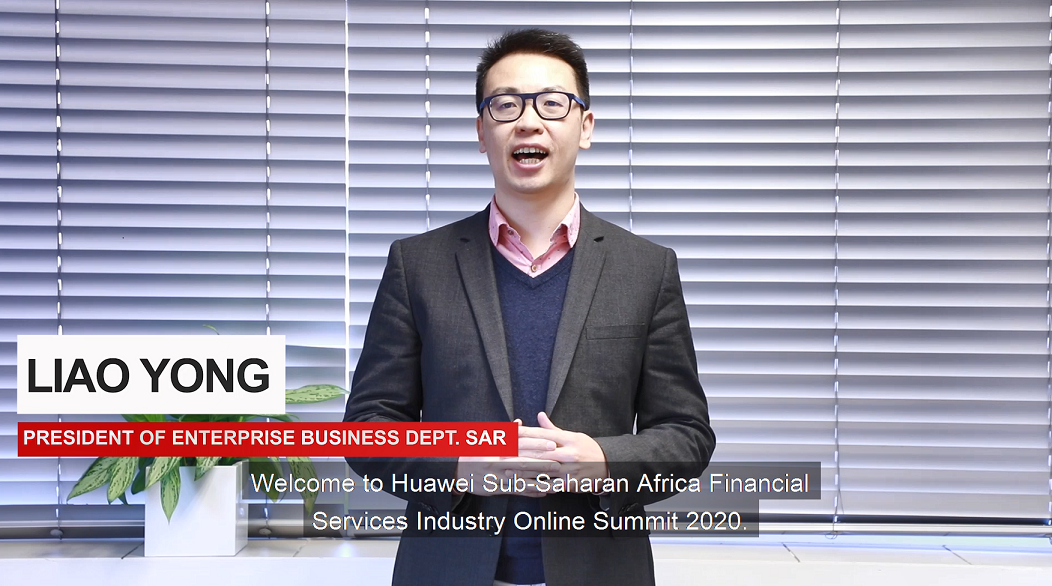

A abrir o evento, Liao Yong, vice-presidente da Huawei para a região Sul de África, disse que os avanços nas TICs apresentam uma oportunidade única para o sector bancário, especialmente quando aproximadamente 70% da população da região não possui uma conta bancária.

“Todos estes avanços TIC serão facilitadores cruciais para um sector bancário próspero na região da África Subsaariana. Como podemos ver, a fusão destes dois domínios, das TIC e dos serviços bancários, é poderosa’’. Contudo, o uso deste poder depende do quanto e do quão cedo o sector bancário se tornar digital.’’Disse Liao.

Houve uma rápida adopção das tecnologias móveis na região, com um crescimento económico nas 2 últimas décadas. De acordo com as estatísticas da GSMA, da 4G, a adopção da tecnologia de banda larga móvel ultrapassará os 2G em 2023 e o total de assinantes exclusivos na África Subsaariana, alcançará os 600 milhões de usuários em 2025, representando metade da população da região.

No evento online, Brett King, autor do Bank 4.0, uma startup de mobile banking sediada em Nova York, referiu que as mudanças comportamentais impostas pelo coronavírus dão uma sustentação adicional à necessidade de uma transformação digital no sector bancário.

‘’Para muitos utilizadoress o declínio no uso de agências bancárias físicas é um factor incontornável. A realidade é que é provável que se acelere uma tendência de várias décadas, a qual temos acompanhado, rumo à digitalização. Portanto, quando olhamos para a estrutura bancária a avançar e os elementos reais que foram acelerados durante o período do coronavirus, vemos que a mudança para o digital está a criar uma certa experiência digital muito mais alinhada. Basicamente, isto leva-nos a um novo modelo bancário ou seja, mudamo-nos para este sistema bancário de baixo impacto, incorporado no mundo que nos rodeia,’’ disse King.

Na China, contrariando o declínio do PIB do primeiro trimestre, o sector financeiro registou um crescimento anual de 6%. Os analistas atribuem este crescimento aos anos de esforços incessantes do sector em transformação digital.

O anterior Director de informação do China Merchant Bank e actual Director de Transformação Digital dos Serviços Financeiros Globais do Grupo Empresarial Huawei, Chen Kunte, afirmou que a digitalização dará a resiliência necessária ao sector bancário durante a crise de saúde pública. Fazer uso dos bancos, seja de onde for, não se pode tornar realidade sem que se tire partido da nuvem, da IA e da Big Data.

‘’Precisamos reestruturar as plataformas TIC dos bancos, saindo do formato outrora usado para o baseado na nuvem, um formato aberto, por meio da construção de plataformas que têm a sua base em IA e orientada por dados, para expandir o modo pelo qual as instituições financeiras interagem com os seus clientes e acomodam modelos de negócios e cenários de serviços mais inovadores’’, explanou Chen.

Bancos da região partilharam alguns casos de estudo relativos à digitalização em serviços bancários da região.

Lucille De Kock, Chefe de Análise de Dados e Gestão de Produtos no FNB, África do Sul, introduziu as mudanças fundamentais em todas as dimensões para transformar o banco num gestor monetário útil, de confiança e voltado para as pessoas, tirando partido das plataformas digitais e de dados.

De acordo com o que disse Alex Siboe Wekunda, chefe do DFS, KCB, 97% de todas as transações são efectuadas via digital, o que leva a um crescimento significativo durante a pandemia. Felizmente investimos consideravelmente na nossa plataforma, o que nos tornou capazes de fazer frente a esta procura. E, Joshua Oigara, CEO e DG, do Grupo KCB, S.A disse que a KCB continuará a estimular este investimento, para além da plataforma de empréstimos, pois tem-se mostrado bastante bem sucedida.

A nível global, a Huawei trabalha com mais de 1.000 instituições financeiras, incluindo 6 dos 10 principais bancos a nível mundial, neste percurso de transformação digital.

Liao concluiu dizendo que, ‘’ As nossas operações de mais de 20 anos na África Subsaariana permitem-nos pensar de modo global e agir localmente, providenciando aos nossos clientes da região soluções ajustadas à medida das suas solicitações, para tornar o processo de digitalização suave e pacífico, como se fosse uma empresa de tecnologia que trabalha no sector financeiro e não como se o banco tentasse adaptar tecnologias disruptivas’’.